Ciudad de México.- Esta mañana en la Cámara de diputados llevaría cabo la votación para aprobar o rechazar la reforma para crear el Fondo de Pensiones para el Bienestar, no obstante, durante la discusión se percataron de «ajustes alevosos» que hizo Morena con una nueva redacción que viola el proceso legislativo porque no fue la misma que aprobó en la sesión anterior y hoy este documento atenta contra todas y todos los trabajadores de 70 años, activos o no activos, es decir, así se confiscarían todos los ahorros de las personas al llegar a la edad establecida.

Aunque Morena dijo que solo «fue un error»; la oposición considera que son “ajustes alevosos”, los cuales fueron detectados y denunciados, porque de pasar como ahora están redactados el gobierno mexicano podrá confiscar no solo el dinero de las cuentas de Afore inactivas, sino también de aquellas personas que sigan trabajando a los 70 años, el pleno de la Cámara de Diputados determinó regresar a comisiones la iniciativa para esclarecer la situación y sea presentada nuevamente se repondrá el próximo lunes.

Previamente, la presidenta de la Comisión de Seguridad Social, diputada Angélica Ivonne Cisneros Luján (Morena), al fundamentar el dictamen (el original), expresó que el Fondo de Pensiones para el Bienestar tiene el objetivo de que los trabajadores y las trabajadoras puedan jubilarse con el cien por ciento de su salario promedio de cotización hasta un máximo del salario promedio mensual registrado en el Instituto Mexicano del Seguro Social (IMSS).

La presidenta de la Mesa Directiva en el Palacio Legislativo de San Lázaro, la priista Marcela Guerra, fue quien notificó al pleno que los órganos de gobierno de la Cámara de Diputados llegaron al acuerdo de devolver el dictamen a la Comisión de Seguridad Social, a efecto de que sea analizado y, posteriormente, sea remitido a la brevedad a este pleno de San Lázaro en los términos acordados.

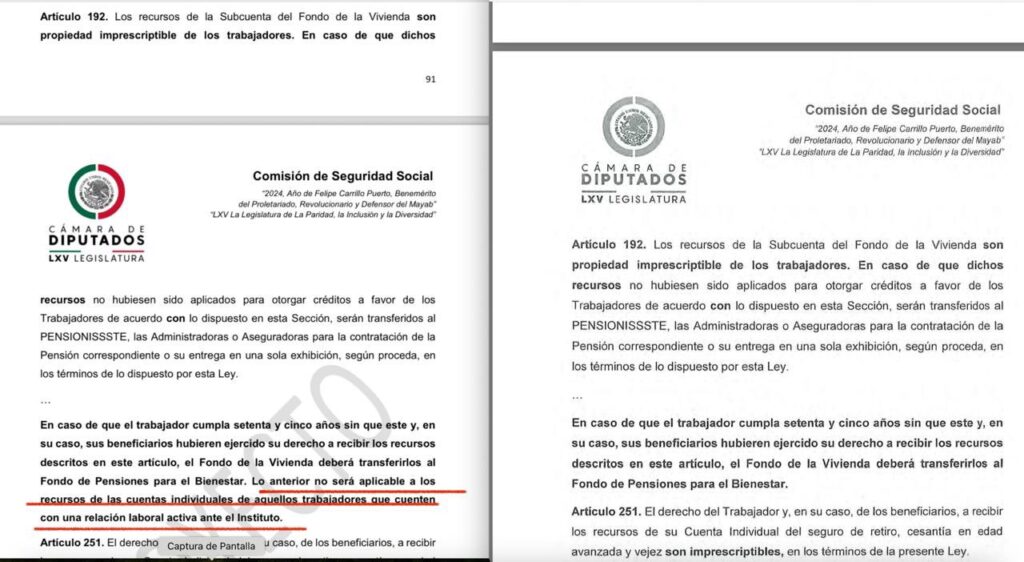

Y es que al inicio de la sesión, la bancada del PAN acusó sobre la presentación de un dictamen modificado, dado que fue un documento el que se aprobó en la Comisión de Seguridad Social y otro el publicado en la Gaceta Parlamentaria de este miércoles 17 de abril, ya que en uno de los apartados, el dictamen establecía:

En caso de que el trabajador cumpla 75 años sin que éste y, en su caso, sus beneficiarios hubieran ejercido su derecho a recibir los recursos descritos, el Fondo de la Vivienda deberá transferirlos al Fondo de Pensiones para el Bienestar. Lo anterior no será aplicable a los recursos de cuentas individuales de aquellos trabajadores que cuenten con una relación activa ante el Instituto.

Ante ello, el coordinador de Morena, Ignacio Mier, llamó a entablar un diálogo, incluso se justificó al decir que en el proceso legislativo se comenten errores, según él, sin dolo ni premeditación y el dictamen aprobado en comisiones y el que se turnó al equipo técnico no correspondía, en la Gaceta Parlamentaria se publicó otro dictamen, pero no el aprobado.

No obstante el panista Jorge Romero alertó que el problema está en la definición de cuentas inactivas, por lo que acusó a Morena de querer quedarse con el dinero de los que no tienen trabajo y citó como ejemplo de que si un trabajador cotizó 10 años y hace 10 ya no trabaja, sus ahorros pasarán al fondo, sin importar que llegue a los 70 años.

De su lado, el diputado del PAN, Jorge Triana, denunció a Morena de haber hecho los cambios al dictamen, y expresó que a Morena no le gustó que exhibiéramos que sus “duendes nocturnos” cambiaron el dictamen “a escondidas para que el gobierno también le pueda quitar sus ahorros a trabajadores activos”, así lo hizo patente en una publicación en su cuenta de X.

El primer dictamen, el original

La presidenta de la Comisión de Seguridad Social, diputada Angélica Ivonne Cisneros Luján (Morena) mencionó que en el dictamen se reconoce que las y los trabajadores derechohabientes del IMSS que ingresaron a laborar en 1997 con posterioridad a la reforma que creó el Sistema de Cuentas Individuales, así como los trabajadores derechohabientes del ISSSTE que están en el Régimen de Cuentas Individuales se han visto afectados al momento de su jubilación, toda vez que ese sistema cuando mucho les cubre el 45 por ciento de su salario, lo que provoca un empobrecimiento en una etapa de la vida donde se tienen muchas necesidades como consecuencia de la vejez.

El Fondo de Pensiones para el Bienestar, aseguró, se concibe como un fondo solidario y complementario al monto de la pensión que ofrecen las Afores, el cual se constituye como un fideicomiso público no considerado entidad paraestatal, cuyo fiduciario sea el Banco de México.

Relató que sus fuentes de ingreso serán: aprovechamiento del 75 por ciento de los recursos netos derivados de los ingresos que obtenga el Instituto para Devolver al Pueblo lo Robado y los créditos fiscales que correspondan a la Federación, conforme a los convenios de colaboración administrativa en materia fiscal federal de la Secretaría de Hacienda y Crédito Público y las entidades federativas.

También, los ingresos por el pago de adeudos que obtenga el Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado durante los ejercicios fiscales 2024 y 2025 por concepto de cuotas y aportaciones registradas al cierre de dichos ejercicios fiscales, los ingresos por enajenación de los inmuebles propiedad del ISSSTE durante los ejercicios fiscales 2024 y 2025, y otras fuentes de ingresos, entre ellas los recursos de las subcuentas inactivas de retiro por cesantía en edad avanzada y vejez gestionadas por las Administradoras de Fondos para el Retiro (Afores).

La diputada Cisneros Luján puntualizó que con relación a esas cuentas inactivas se garantiza la imprescriptibilidad del derecho de las y los trabajadores, así como sus beneficiarios, a reclamar los fondos en cualquier momento, incluyendo los intereses generados.

Se establece con precisión, en las leyes Seguro Social, del Instituto del Fondo Nacional de la Vivienda para los Trabajadores y del ISSSTE, dijo, “que no serán aplicables a este Fondo de Pensiones para el Bienestar los recursos de las cuentas individuales de aquellos trabajadores que cuentan con una relación laboral activa”.

Las reformas a la Ley de los Sistemas de Ahorro para el Retiro, añadió, son para fortalecer el derecho a la información de las y los trabajadores a establecer las medidas respecto de la información del nivel de ahorro que deberá reflejarse en los estados de cuenta que emitan las Afores, y sobre los recursos que sean transferidos al Fondo.

El propósito, aseguró, es avanzar en la justicia social en materia de seguridad social, al establecer medidas que garanticen que las personas trabajadoras gocen del bienestar necesario al que todas y todos los mexicanos aspiran al momento de la vida laboral, garantizando pensiones justas y dignas que no mermen el ingreso familiar por el derecho a retirarse después de décadas de haber servido a la patria desde diferentes ámbitos productivos.

El dictamen reforma, adiciona y deroga diversas disposiciones de las leyes del Seguro Social, del Instituto del Fondo Nacional de la Vivienda para los Trabajadores, del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, de los Sistemas de Ahorro para el Retiro, Federal de Presupuesto y Responsabilidad Hacendaria, y Federal para la Administración y Enajenación de Bienes del Sector Público.

También, del Decreto por el que se extingue el Organismo Público Descentralizado denominado Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero, y abroga su Ley Orgánica, publicada en el Diario Oficial de la Federación el 29 de mayo de 2023, para la creación del Fondo de Pensiones para el Bienestar.

El Fondo de Pensiones para el Bienestar

Con la aprobación en la Comisión de Seguridad Social de la Cámara de Diputados se dio el primer paso para crear el Fondo de Pensiones para el Bienestar, que forma parte del paquete de reformas presentado en febrero por el presidente Andrés Manuel López Obrador en la materia, pero la iniciativa presidencial para incrementar las pensiones de trabajadores parece ignorar las realidades que enfrentan las mujeres y desaprovechan la oportunidad de fomentar un debate para mejorar el sistema de pensiones que, en esencia, debería garantizar un retiro digno para todas.

El proyecto de dictamen busca que los ahorros para el retiro y vivienda de las y los trabajadores de 70 años o más que no hayan sido reclamados o que se encuentren inactivos sean enviados a este nuevo Fondo de Pensiones y se usen para que las y los mexicanos puedan recibir 100% de salario en la edad de jubilación, aunque cualquier reforma en la materia, para ser verdaderamente justa y equitativa, debe contemplar una perspectiva de género, dado que en México hay más de 67.6 millones de mujeres.

El documento aprobado en comisiones de San Lázaro contempla modificar el segundo párrafo del artículo 302 de la Ley del Seguro Social, agregando la creación de un Fondo de Pensiones para el Bienestar, el cual será un “fideicomiso público no considerado entidad paraestatal”. Adicionalmente, este fondo prevé utilizar recursos incautados por el Instituto para Devolver al Pueblo lo Robado (Indep), así como de las utilidades de proyectos gubernamentales, como el AIFA, el aeropuerto de Tulum, Mexicana de Aviación y el Tren Maya.

¿Y cómo afecta esto a las mujeres?

Según Daniela Balbino, investigadora del Instituto Mexicano para la Competitividad, A.C, (IMCO), la esperanza de vida de las mujeres es, en promedio, 6.5 años mayor que la de los hombres. Esto implica que, si bien las mujeres tienen una vida más larga, también enfrentan retos adicionales en términos financieros, pues tienen que costear durante más años su subsistencia, panorama que se complica por las limitaciones de sus ahorros por diferencias salariales o por las intermitencias en su permanencia en el mercado laboral.

En su estudio Futuro Equitativo: Pensiones y Brecha de Género, la especialista expuso que en México, en 2024, la especialista señaló que de acuerdo con las proyecciones demográficas, se espera que para 2050 el número de adultos mayores se duplique en comparación con 2024: pasará de 11.2 a 26.7 millones.

Se estima que de esta población, 14.7 millones serán mujeres mayores de 65 años o más, mientras que 12.0 millones serán hombres. Esto significa que las medidas adoptadas en el presente respecto a las pensiones, en algunos años tendrán un impacto directo en los ingresos y en el sustento de una población envejecida, en su mayoría compuesta por mujeres.

Explicó que las condiciones de retiro de las mujeres de hoy son resultado de políticas públicas diseñadas en el pasado y de estructuras arraigadas en una cultura de desigualdad de género. A pesar de los avances en la conciencia social y las políticas de igualdad, la realidad es que las mujeres continuarán enfrentando barreras significativas en la construcción de una pensión segura y digna si las reformas presidenciales se limitan a medidas superficiales y evitan abordar las profundas disparidades de género que residen en nuestro sistema de pensiones.

Y es que detalló que muchas mujeres, al retirarse, se enfrentan a escenarios de ingresos reducidos en comparación con sus contraparte masculina, lo cual es problema a nivel mundial, pues menciona el caso de los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), donde la diferencia promedio de ingresos por pensiones entre hombres y mujeres es de 26%, con algunos casos que rebasan 40%, como en México o Japón.

Indicó que este desequilibrio tiene su origen, en gran medida, en las diferencias en las trayectorias laborales entre ambos géneros y las regulaciones del sistema de pensiones. En el caso de las mujeres mexicanas, el trayecto hacia su jubilación está marcado por múltiples desafíos en el mercado laboral, por ejemplo, la informalidad laboral las afecta más a ellas que a los hombres y la brecha salarial es un problema que persiste: las mujeres tienen ingresos hasta 35% menores a los de los hombres.

Precisó que la disparidad de ingresos se registra en los ahorros acumulados en las Afores pues, en promedio, las mujeres tienen en sus cuentas individuales alrededor de 75,208 pesos, 24% menos que los hombres, que tienen 98,891 pesos. A esto se suma el considerable tiempo que ellas dedican al trabajo no remunerado, una labor que recae mayormente en manos de las mujeres en forma de cuidado de hijos, personas adultas mayores, enfermos y que no es reconocido por el sistema de pensiones.

Aunque su valor económico se ha calculado en 24% del Producto Interno Bruto (PIB), la participación de las mujeres en estas tareas, a menudo, se traduce en una disminución aún mayor de sus ingresos destinados para la vejez. Las interrupciones en sus carreras profesionales, así como la ocupación en empleos a tiempo parcial o informales para atender estas responsabilidades, no se reflejan adecuadamente en sus registros de cotización, precisó.

Trabajadores en posibilidad de jubilarse

En la Encuesta Nacional de Ocupación y Empleo (ENOE) del Instituto Nacional de Estadística, Geografía e Informática, se destacó que durante el cuarto trimestre de 2023, la población económicamente activa (PEA) fue de 61 millones de personas (una tasa de participación de 60.5%). Al distinguir por sexo, la PEA de las mujeres fue de 24.9 millones, así 47 de cada 100 en edad de trabajar fueron económicamente activas, y la masculina fue de 36.1 millones, 76 de cada 100 hombres.

La población no económicamente activa (PNEA), en el cuarto trimestre de 2023, fue de 39.8 millones de personas (equivalente a 39.5% del total de la población de 15 años y más de edad). Al distinguir por sexo, la PNEA de las mujeres, la cifra fue de 28.6 millones (53.5%). Para los hombres fue de 11.2 millones (23.6%).

En el cuarto trimestre de 2023, el porcentaje de hombres trabajadores subordinados y remunerados fue de 69.3% y el de mujeres, de 68.6%. Por su parte, los hombres trabajadores por cuenta propia constituyeron 21.7% de los ocupados y las mujeres, 22.9% de las ocupadas.

Las mujeres ocupadas entre 35 y 48 horas semanales representaron 45.8% del total de mujeres trabajadoras. Las ocupadas por más de 48 horas semanales representaron 18%. Los hombres que trabajaron entre 35 y 48 horas semanales representaron 47.8% de los ocupados, quienes laboraron más de 48 horas semanales fueron 31.6%.

A raíz de la Ley del Seguro Social, que entró en vigor en 1997, en México coexisten dos esquemas de pensión: el régimen de 1973, al que pertenecen los trabajadores legalmente registrados ante el IMSS antes del 30 de junio de 1997; y el régimen de 1997, válido para los asegurados que comenzaron a cotizar a partir del 1 de julio de 1997.

La inscripción a uno u otro sistema pensionario no solo determina las semanas cotizadas necesarias para recibir una pensión, también el monto a recibir y las aportaciones de trabajadores, patrones y Gobierno.

A mediados de enero, el presidente Andrés Manuel López Obrador se refirió por primera vez a la iniciativa de reforma laboral que prepara para revertir el sistema de pensiones vigente, un régimen que entró en vigor a partir de 1997 y sustituyó las jubilaciones con el 100% del último salario de los trabajadores por cuentas individuales gestionadas por una Administradora de Fondos para el Retiro (Afores).

Diferencias entre la Ley 73 y la Ley 97

La diferencia sustancial entre la Ley 73 y la Ley 97 del IMSS radica en el número de semanas necesarias para solicitar la pensión y el monto de la misma. El régimen de 1973 contempla un mínimo de 500 semanas de cotización para obtener una pensión de vejez vitalicia, calculada a través del promedio del salario de los últimos cinco años de cotización.

En cambio, la Ley 97, pionera en la introducción de un nuevo sistema pensionario basado en cuentas individuales gestionadas por una Administradora de Fondos para el Retiro (Afore), exige tener al menos 800 semanas cotizadas en 2023 para recibir el monto ahorrado durante la vida laboral.

Existen dos modalidades de pensión por edad: la cesantía en edad avanzada y la pensión por vejez. Si la o el trabajador tiene entre 60 y 64 años le corresponde la cesantía en edad avanzada, un esquema cuyo monto en la Ley 73 va del 75% al 95% del total de pensión. No obstante, si el trabajador tiene 65 años o más debe recibir una pensión por vejez completa.

El Fondo de Pensiones para el Bienestar brindará a los institutos de seguridad social los recursos necesarios para procurar que las y los trabajadores que alcancen los 65 años de edad y cuya pensión sea igual o menor al monto equivalente al salario promedio registrado en el Instituto Mexicano del Seguro Social, reciban un complemento a las obligaciones del Gobierno Federal con relación a la pensión que se obtenga conforme a las disposiciones aplicables.

Lo anterior, siempre y cuando hayan iniciado la cotización en términos de la Ley del Seguro Social a partir del día 1 de julio de 1997, así como para quienes se encuentren bajo el régimen de cuentas individuales que cotizan en el Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado. Dicho complemento estará sujeto a la suficiencia del Fondo, así como a las reglas que determine la Secretaría de Hacienda y Crédito Público.

Indica que el fondo será constituido por la Secretaría de Hacienda y Crédito Público como un fideicomiso público no considerado entidad paraestatal, en el cual el Banco de México actuará como fiduciario, y en términos de lo que establezca el Decreto que el Ejecutivo Federal emita dentro de los 60 días posteriores a la entrada en vigor del presente Decreto.

Señala que las Administradoras de Fondos para el Retiro (AFORE), las instituciones que realicen funciones similares de naturaleza pública, así como las administradoras prestadoras de servicio, deberán transferir los recursos de las subcuentas de Retiro, Cesantía en Edad Avanzada y Vejez, al momento en que los trabajadores cumplan 70 años, sin necesidad de resolución judicial, al Fondo de Pensiones para el Bienestar, debiendo notificar de cada traspaso al Instituto Mexicano del Seguro Social el mismo día en que se realice. Esto no será aplicable a los recursos de los trabajadores que cuenten con una relación laboral activa ante el Instituto.

También estipula que en caso de que la o el trabajador cumpla 70 años sin que este o sus beneficiarios hubieren ejercido su derecho a recibir los recursos de la subcuenta de Vivienda, el INFONAVIT deberá transferir dichos recursos al Fondo de Pensiones para el Bienestar. Esto no será aplicable para los trabajadores en activo.

En el caso de las y los trabajadores del Estado, indica que el PENSIONISSSTE o las administradoras, así como las administradoras prestadoras de servicio, deberán transferir dichos recursos, al momento en que las y los trabajadores cumplan 75 años, sin necesidad de resolución judicial, al Fondo de Pensiones para el Bienestar. Esto no será aplicable a los recursos de los trabajadores que cuenten con una relación laboral activa ante el ISSSTE.

Añade que cuando las y los trabajadores cumplan 75 años y no hayan reclamado los recursos de la Subcuenta del Fondo de la Vivienda, estos serán transferidos al Fondo de Pensiones para el Bienestar, lo cual no será aplicable a las relaciones laborales activas.

Los recursos del patrimonio del Fondo de Pensiones para el Bienestar deberán permanecer afectos al fideicomiso e invertirse en el mismo hasta que sean destinados a sus fines, por lo que no podrán utilizarse para contribuir al equilibrio presupuestario.

Fondo de Pensiones para el Bienestar

El Fondo de Pensiones para el Bienestar contará con un Comité Técnico que deberá emitir las reglas de operación sobre la recepción, administración, inversión, entregas y rendimientos de recursos a los institutos de seguridad social.

El dictamen reforma, adiciona y deroga diversas disposiciones de las leyes del Seguro Social, del Instituto del Fondo Nacional de la Vivienda para los Trabajadores, del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, de los Sistemas de Ahorro para el Retiro.

Asimismo, la Ley Federal de Presupuesto y Responsabilidad Hacendaria, Federal para la Administración y Enajenación de Bienes del Sector Público, así como el decreto por el que se extingue el Organismo Público Descentralizado Denominado Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero, y abroga su Ley Orgánica, publicada en el Diario Oficial de la Federación el 29 de mayo de 2023.

Se homologan disposiciones de las leyes del Seguro Social, del ISSSTE y del INFONAVIT, para garantizar la imprescriptibilidad de los ahorros que las y los trabajadores logren acumular tanto en la Subcuenta de Retiro, Cesantía en Edad Avanzada y Vejez como en la Subcuenta de Vivienda o del Fondo de la Vivienda, según corresponda, así como establecer las disposiciones necesarias para la debida operación del fondo de pensiones.

Contempla adiciones para fortalecer el derecho de información de las y los trabajadores respecto del nivel de ahorro que deberá reflejarse en los estados de cuenta que emitan las AFORE respecto de los recursos que sean transferidos al Fondo de Pensiones.

Se modifican leyes federales de Presupuesto y Responsabilidad Hacendaria y para la Administración y Enajenación de Bienes del Sector Público, y el Decreto por el que se Extingue el Organismo Público Descentralizado denominado Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero, y se Abroga su Ley Orgánica, con la finalidad de que el Fondo de Pensiones para el Bienestar sea funcional y cuente con fuentes de financiamiento adecuadas para garantizar su suficiencia.

Hace mención que el ahorro de las y los trabajadores que sea transferido a dicho fondo generará intereses conforme al rendimiento neto derivado de las inversiones efectivamente realizadas por dicho fondo en apego al régimen de inversión que determine el Comité Técnico, para lo cual el propio fondo comunicará al IMSS, al ISSSTE y al INFONAVIT la tasa de rendimiento que deberá aplicar para registrar el rendimiento individualizado de cada trabajador, con lo que se incrementa el ahorro de las y los trabajadores.

Establece que los recursos transferidos al Fondo no se aplicarán para las cuentas individuales de las personas trabajadoras que cuenten con una relación laboral activa ante el Instituto.